Sommaire

Vous l’ignorez probablement, mais à partir de septembre, vos frais de transaction par carte vont augmenter. À qui la faute ? Aux cartes virtuelles et aux agences de voyages en ligne (OTA) et il n’y a malheureusement rien que l’on puisse faire, du moins, pour l’instant… Poursuivez votre lecture pour en savoir plus.

Les cartes virtuelles ont toujours été présentées comme une innovation financière anodine pour les établissements du secteur hôtelier et, dans l’ensemble, c’est le cas. Lors de son introduction après l’an 2000, ce type de carte a offert une solution de paiement aux personnes ne disposant pas de cartes d’entreprise. Ces cartes ont également contribué à réduire la fraude ainsi que le temps consacré au remboursement des notes de frais et au rapprochement des transactions.

En 2016 et 2017, une étude menée par HRS a analysé 30 000 réservations d’hôtel pour le compte de 12 clients professionnels utilisant les programmes de cartes virtuelles d’AirPlus ou d’American Express. Même si le rapport souligne que l’utilisation des cartes virtuelles a entraîné une baisse de 12 % du prix moyen des chambres réservées par les clients professionnels, il révèle également que cette pratique offre plusieurs avantages aux hôteliers.

Les voyageurs qui profitent de programmes de cartes virtuelles ont tendance à réserver des hôtels locaux et régionaux à prix attractif. Les réservations dans ce segment de marché ont progressé de 30 % à 40 % après le lancement des cartes virtuelles. Ces voyageurs réservent aussi leurs séjours 11 jours à l’avance, contre 8,5 jours en moyenne auparavant. L’adoption des cartes virtuelles a également réduit le taux de non-présentation de 15 % en moyenne. Selon le porte-parole de l’étude, « les clients sont moins susceptibles d’annuler à la dernière minute lorsque leur séjour est déjà réglé ». Pour le plus grand bonheur des hôteliers…

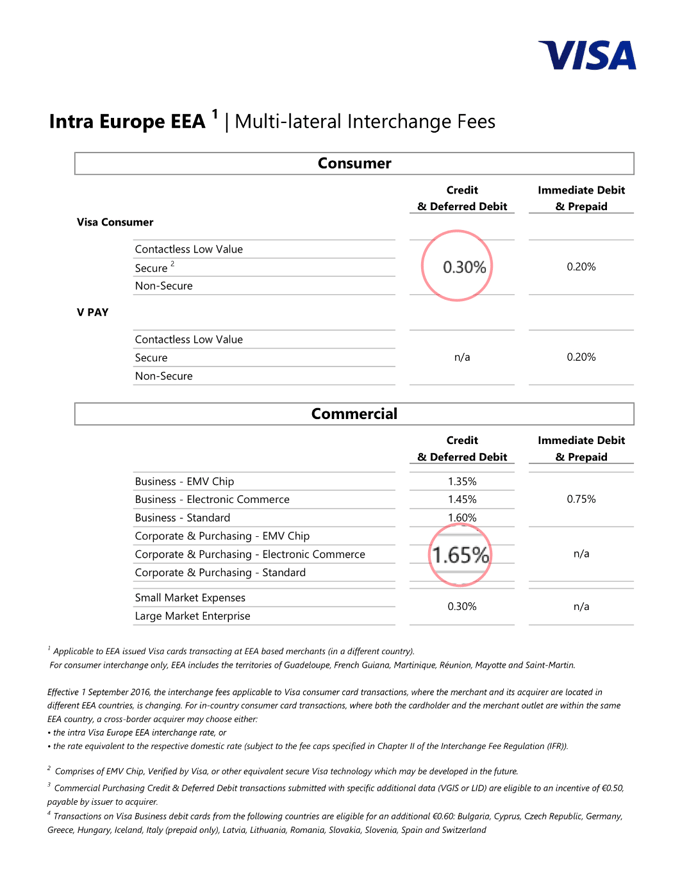

Toutefois, même si les cartes virtuelles aident les hôteliers à de nombreux égards, elles dissimulent une réalité qui dérange et qui est liée au flou qui entoure les frais de transaction, et plus spécifiquement autour des commissions d’interchange. Nous y reviendrons plus tard. Depuis 2015, l’Union européenne a réglementé et plafonné les commissions d’interchange à 0,2 % pour les cartes de débit des consommateurs et à 0,3 % pour les cartes de crédit des consommateurs. Les hôteliers européens qui acceptent ces types de paiements en ont bénéficié, mais, malheureusement, les cartes virtuelles échappent à cette réglementation et les commissions d’interchange sont plus importantes pour ces dernières (plus de 1,5 % par exemple). En dehors de l’UE, ces commissions sont généralement plus élevées, notamment aux États-Unis.

« Les OTA préféreraient que les hôteliers n’en sachent rien. »

Bien que ces commissions aient toujours été plus élevées pour les cartes virtuelles, une nouvelle donne assombrit l’horizon et devrait considérablement accroître leur utilisation, non sans conséquences sur les hôteliers.

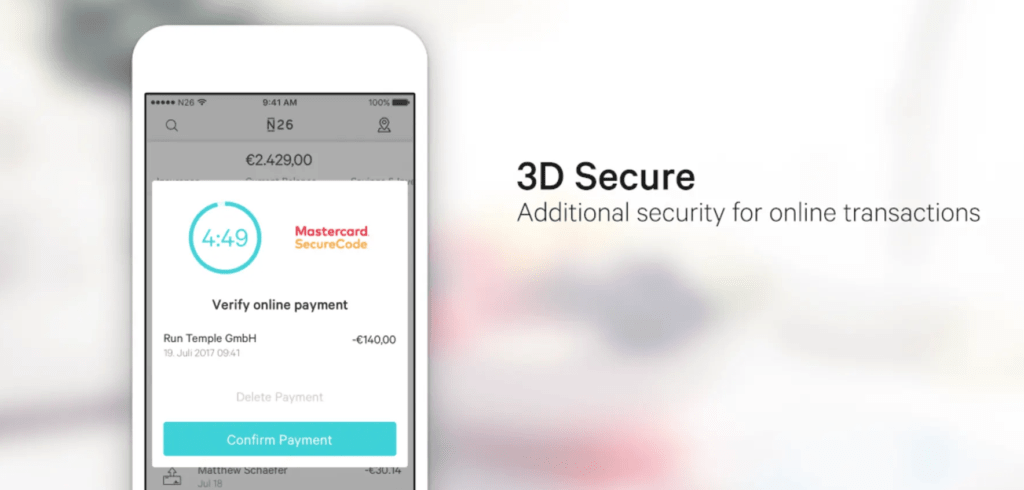

Qu’est-ce qui va changer ? Une nouvelle loi importante est sur le point d’être introduite dans toute l’UE. Afin de se conformer à cette législation financière majeure qui entrera en vigueur le 14 septembre dans l’UE, plus connue sous le doux nom de DSP2, les OTA vont opérer un changement stratégique crucial quant au traitement des paiements. En réalité, les OTA sont déjà passées à l’action et elles préféreraient que les hôteliers n’en sachent rien…

Les OTA renforcent l’utilisation des cartes virtuelles

Les exigences de la nouvelle directive DSP2 en matière d’authentification forte du client (Strong Customer Authentication, SCA) constituent un véritable casse-tête pour les OTA.

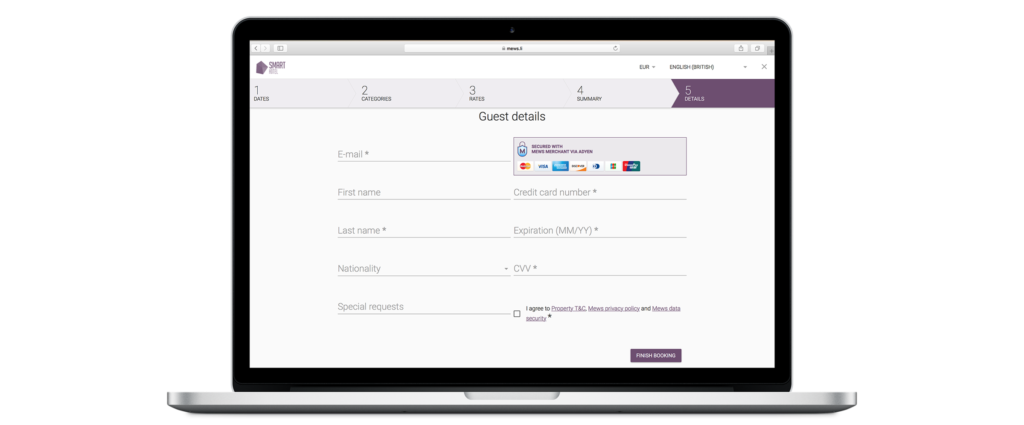

Revenons un peu en arrière et rafraîchissons-nous la mémoire : les OTA ont deux manières différentes de traiter les paiements des réservations effectuées en ligne par les clients. Elles peuvent transmettre directement les données de la carte de paiement à l’établissement (Hotel Collect d’Expedia par exemple), ou choisir de ne pas le faire. Si elles ne le font pas et qu’elles encaissent elles-mêmes le paiement, elles émettent alors une carte virtuelle qu’elles envoient à l’établissement (Expedia Collect par exemple).

Concrètement, qu’est-ce que cela signifie pour l’authentification des paiements et la directive DSP2 ? Dans le premier cas où l’OTA transmet les données de la carte du client, cela signifie que l’hôtel reçoit les données brutes de la carte et qu’il doit authentifier la transaction. Le résultat ? Une expérience de paiement loin d’être idéale pour le client qui devra naviguer d’un site web à un autre… Autrement dit, une situation que le client, l’OTA et l’établissement souhaitent éviter à tout prix.

Dans le second cas où l’OTA ne transmet pas les données de la carte du client, cela signifie que l’OTA procède elle-même au paiement et à l’authentification via son propre portail. Pour le client, cette solution est beaucoup plus simple, cela lui évite de naviguer d’un site web à un autre et d’être bombardé de fenêtres contextuelles d’authentification 3DS.

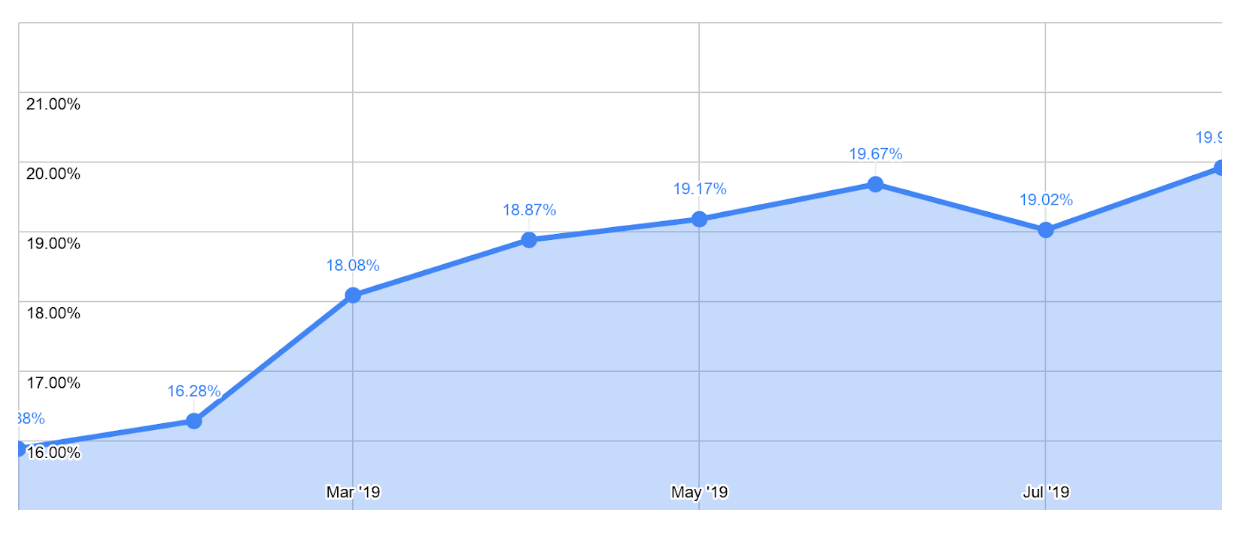

Le graphique ci-dessous illustre la proportion des cartes virtuelles par rapport au volume total des paiements dans des milliers d’hôtels acceptant les paiements via Mews Payments. L’augmentation de l’utilisation des cartes virtuelles se fait déjà sentir…

Qui dit davantage de cartes virtuelles dit frais de transaction plus élevés

Qu’implique donc cette décision audacieuse, mais logique, des OTA ? Simplement que vous allez devoir payer des frais de transaction par carte plus importants en raison des commissions d’interchange plus élevées inhérentes à tous les paiements par carte virtuelle.

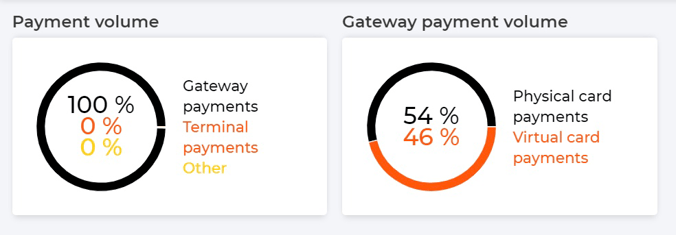

Pour l’instant, nous ne pouvons rien y faire. Il est donc crucial pour les hôteliers de connaître le nombre de paiements par carte virtuelle qu’ils acceptent. Pour permettre à nos clients de mieux visualiser la part des cartes virtuelles parmi leurs méthodes de paiement, nous avons récemment amélioré nos fonctionnalités de production de rapports de paiement.

Combien cela va-t-il vous coûter ?

Voici ce que nous savons :

Les hôteliers doivent s’acquitter de frais de transaction pour chaque paiement traité. Si vous ne l’aviez pas remarqué, ces frais représentent un poste de dépense important. Dans l’hôtellerie, la grande majorité des entreprises sont facturées selon un modèle de tarification Interchange++, y compris les utilisateurs de Mews.

Imaginons que vous utilisiez Mews et traitiez les paiements via notre solution intégrée Mews Payments. Les frais facturés par l’acquéreur correspondent aux frais habituels que nous appliquons pour le traitement des paiements (il ne s’agit pas d’une marge). Si vous optez pour une autre solution de paiement, votre prestataire appliquera sa propre commission, dont vous aurez convenu et qui sera fixe.

Vos frais pourraient augmenter de 153_%…

Il est peu probable que les frais versés aux réseaux de carte et les frais facturés par l’acquéreur évoluent ou fluctuent de manière soudaine. La quasi-totalité des variations de vos frais de transaction provient de la commission d’interchange. En tant qu’hôtelier, il est crucial de comprendre précisément les tenants et les aboutissants de cette commission. Elle fait également l’objet d’accords douteux entre les OTA et les banques, ce qui vous affecte directement… mais nous aborderons ce sujet dans un autre article.

Voici un exemple de grille tarifaire qui aurait pu vous être présentée. Les éléments importants à prendre en considération sont entourés ci-dessous :

Prenons maintenant un cas très simple : un hôtel dispose de 100 chambres et facture 100 euros par chambre et par nuit. Toutes les chambres sont réservées directement et sans intermédiaire par des titulaires de cartes de l’UE. Par conséquent, l’intégralité de vos paiements est soumise à une commission d’interchange de 0,3 %.

100 x 100 € = 10 000 €

10 000 € x 0,3 % = 30 €

Vous payez donc 30 € de commission d’interchange.

Imaginons maintenant que cet hôtel enregistre le même nombre de réservations au même tarif, mais ces réservations sont réglées par cartes virtuelles avec une commission d’interchange de 1,65 %.

10 000 € x 1,65 % = 165 €

Pour une activité identique, vous payez donc 165 € de commission d’interchange, simplement parce que vous acceptez les cartes virtuelles.

Si toutes vos réservations directes étaient soudainement réglées par carte virtuelle, cette commission serait alors 5,5 fois plus importante.

Rendons les choses un peu plus complexes et réalistes. Imaginons que la moitié de vos réservations provienne d’OTA et que l’autre moitié soit des réservations directes. Le montant de votre commission d’interchange dépend maintenant du type de paiement que vous acceptez. Supposons qu’une commission d’interchange de 0,3 % s’applique à vos réservations directes. Vos réservations effectuées via une OTA sont un peu plus complexes : la moitié d’entre elles sont réglées par carte virtuelle et les données de paiement vous sont envoyées directement pour l’autre moitié.

Les commissions d’interchange que vous payez correspondent alors à la somme de tous ces éléments, soit 63,75 €.

Maintenant, si les OTA décidaient d’émettre des cartes virtuelles pour toutes leurs réservations, le calcul serait le suivant :

Les commissions d’interchange totales s’élèvent maintenant à 97,5 €, ce qui représente une augmentation de 153 %…

Vous pouvez manipuler les chiffres pour adapter le calcul à votre propre situation, mais une chose est sûre : si une part significative de votre activité provient des OTA et qu’une grande partie de ces réservations est réglée par des titulaires de cartes de l’UE (avec des cartes émises au sein de l’UE), vos frais grimperont en flèche, car les OTA vont émettre plus de cartes virtuelles.

Nous vous conseillons donc de redoubler de vigilance…

Qui sera le plus impacté ?

Ces changements affecteront surtout les établissements situés dans l’UE et dont la clientèle est principalement européenne et paie en ligne avec une carte émise au sein de l’UE. Après tout, la DSP2 est une directive européenne…

Les commissions d’interchange sur les cartes délivrées en dehors de l’UE sont moins réglementées ou contrôlées, il est donc peu probable que vos frais varient beaucoup pour ces cartes, puisqu’ils sont déjà plus élevés. Si toutes vos réservations sont effectuées avec des cartes émises en dehors de l’UE, vos frais de transaction ne devraient quasiment pas changer.

2026 Hospitality Industry Outlook

Télécharger maintenant

Sommaire

Les actualités du secteur directement dans votre boîte mail

.webp)